3 марта 2022 года, вскоре после начала СВО, в Кольский залив вошел гонконгский танкер Beijing Spirit.

Судно класса Suezmax (это корабли максимально допустимого размера для прохода через Суэцкий канал) трое суток провело, пристыковавшись к другому танкеру — «Кола», который выполняет роль плавучего хранилища. Из «Колы» в Beijing Spirit загрузили 81 тысячу тонн нефть. Если судить по таможенным декларациям, танкер должен был доставить нефть в рамках девяти соглашений на $60 млн, заключенных компанией ЛУКОЙЛ и ее дочерней структурой —трейдером Litasco. Конечный покупатель неизвестен, но в данных ФТС указана страна назначения — США. А из информации сервиса MarineTraffic следует, что Beijing Spirit должен был разгрузиться в порту Филадельфии. Об этом сообщает SITE INVEST

До Соединенных Штатов корабль не добрался. 8 марта президент Джо Байден запретил импорт в Америку российской нефти и нефтепродуктов, сжиженного природного газа и угля. Хотя на завершение поставок по уже заключенным контрактам отводилось 45 дней, Beijing Spirit резко изменил курс и 18 марта, вскоре после выхода из Ла-Манша, направился в Италию. 1 апреля судно прибыло в сицилийский порт Санта-Панаджия, где располагается нефтеперерабатывающий завод ISAB ЛУКОЙЛа.

Этот завод стал одним из ключевых предприятий для обхода американских санкций. Российская нефть продолжает поставляться в США.

Итальянская схема

Данные ФТС охватывают период с 1 января по 28 августа 2022 года включительно. Всего речь идет о 5390 поставках сырой нефти (код товарной номенклатуры внешнеэкономической деятельности — 2709009009). Каждая поставка описана в декларации по 90 параметрам, в том числе указан поставщик, покупатель, товарная марка, страны производства и поставки, вес и стоимость. Журналисты подтвердили подлинность данных, сопоставив информацию ФТС со сведениями из нескольких десятков коносаментов — документов, которые удостоверяют заключение договора при международных морских перевозках. Коносаменты были получены от капитанов нефтетанкеров.

Из таможенных деклараций следует, что с начала СВО Россия в рамках 52 соглашений поставила в США почти 1 578,5 тысяч тонн сырой нефти на общую сумму $980 млн. Производители — ЛУКОЙЛ и «Газпром нефть», трейдеры — Litasco и ExxonMobil соответственно. В материалах ФТС указано, что страна назначения для этой нефти — именно Соединенные Штаты Америки.

Топ-10 крупнейших российских компаний, экспортирующих нефть после начала СВО.

ЛУКОЙЛ поставляет варандейскую смесь. Эту нефть добывают в Тимано-Печорской нефтегазоносной провинции, а отгружают на корабли в поселке Варандей на берегу Баренцева моря.

Близко к берегу суда подойти не могут из-за мелководья, поэтому погрузку производят прямо в море с помощью стационарного ледостойкого причала, который соединен с береговой частью терминала двумя нитками нефтепровода.

Стационарный морской ледостойкий отгрузочный причал «Варандей» и нефтетанкер «Капитан Готский».

Данные сервиса MarineTraffic и реестра российских судов показывают, что к причалу, кроме дежурящих неподалеку ледокола и буксира, постоянно подходят только три судна — нефтетанкеры «Тимофей Гуженко», «Капитан Готский» и «Василий Динков», которые принадлежат структуре «Совкомфлота». После этого корабли направляются в сторону Мурманска и бросают якоря в Кольском заливе напротив Североморска. Там постоянно стоит другой танкер — плавучее нефтехранилище «Кола». Как следует из корабельных документов, именно на «Колу» перегружается варандейская нефть.

Перевалка нефти и нефтепродуктов не через терминал, а с танкера на танкер — рутинная процедура. С одной стороны, ее используют, если нет стационарного терминала, если инфраструктура перегружена или если доставка осуществляется по морю, а не железной дорогой или через трубопровод.

С другой стороны, перевалка между двумя судами, особенно если она происходит в открытом море вдали от берега, где сложнее отследить местоположение кораблей, позволяет скрыть происхождение нефти. К такому способу прибегают, когда нужно продать продукцию из стран, находящихся под санкциями.

Танкеры «Кола» и «Капитан Готский» в Кольском заливе.

С «Колы» нефть перегружают на другие танкеры. После начала СВО это были суда Delta Tolmi, Delta Hellas, George S., Euro, Tahiti, Pserimos, Mikela P., Tahoe Spirit и Beijing Spirit, следует из информации MarineTraffic.

С сентября 2021 года они доставляли продукцию из Кольского залива на Мальту, в Роттердам, Гавр, Фоули (Великобритания), Санта-Панаджию и Филадельфию. После начала СВО и вступления в силу американских санкций единственный пункт назначения для этих судов — завод ISAB ЛУКОЙЛа в Италии.

ISAB — один из крупнейших нефтеперерабатывающих заводов в Италии. На его долю приходится пятая часть производимых в стране нефтепродуктов. На предприятии работают около тысячи человек, а с учетом компаний-подрядчиков примерно десять тысяч человек на Сицилии зависят от деятельности НПЗ. ЛУКОЙЛ не попал под санкции, но с начала конфликта международные банки отказались предоставлять заводу кредиты, и теперь ISAB закупает только российскую и казахскую нефть.В декабре в силу вступит запрет на импорт сырья из России, и завод может остановить работу, в связи с чем итальянские власти допускали национализацию предприятия или его продажу.

По похожей схеме транспортируют нефть «Газпром нефти». Сырье поступает в Приморск, а оттуда на танкерах — в несколько европейских портов, где располагаются нефтеперерабатывающие заводы ExxonMobil (трейдер указан в качестве покупателя сырья в таможенных документах), а также в Санта-Панаджию — на завод ISAB.

На предприятии ISAB сырье перерабатывают в нефтепродукты и затем поставляют в США, следует из коносаментов. Источник, который работает в крупном нефтетрейдере, утверждает, что в последнее время американские власти особенно тщательно проверяют танкеры, которые приходят в США из Санта-Панаджии. Чиновники подозревают, что ЛУКОЙЛ может добавлять российскую нефть в нефть, добытую в других странах, и, скрыв таким образом происхождение сырья, поставлять смесь в Соединенные Штаты. Такая схема может объяснять, почему в таможенных документах указано, что страна назначения для российского сырья — не Италия или другая страна ЕС, где находятся заводы, а Соединенные Штаты.

Военные поставки

Экспорт углеводородов критически важен для России: нефтегазовые доходы составляют 44,4% бюджета (в 2019–2021 годах этот показатель был ниже 40%).

Из статистики ФТС следует, что с 24 февраля по 31 августа Россия продала газ на $130,7 млрд (с учетом сжиженного природного газа), сырую нефть — на $106,4 млрд, нефтепродукты — на $57,5 млрд.

Основное направление поставок — Европа. По подсчетам независимой международной организации CREA (Центр по исследованию энергии и чистого воздуха), с начала боевых действий страны ЕС заплатили России за углеводороды свыше 100 млрд евро. Но санкции Европейского Союза предполагают, что с 5 декабря импорт российской нефти по морю в страны ЕС будет полностью запрещен, с 5 февраля 2023 года аналогичный запрет вступит в силу и для нефтепродуктов. Морские поставки — основной канал транспортировки сырья, поэтому в результате введенных ограничений ЕС откажется от 90% российской нефти.

Ограничения Европейского Союза и США вынудили Москву с начала СВО искать новые рынки. Главная альтернатива — Китай и Индия, которые резко нарастили закупки сырья. В условиях санкционных рисков и повышенного предложения покупатели добиваются значительных скидок. Так, Россия, по данным Bloomberg, предложила нескольким странам закрепить в долгосрочных контрактах дисконт в 30%.

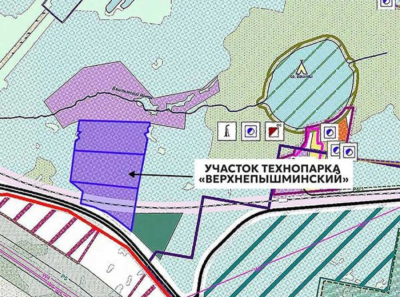

Страны, закупавшие российскую нефть после начала СВО.

У торговли российской нефтью есть важная особенность: нередко трейдер, покупающий сырье у производителей и продающий его затем конечному покупателю, связан с собственниками нефтяной компании.

Эту схему еще в 2004 году описывал Forbes: «Экспортная продукция недорого приобретается офшорной компанией, а затем перепродается по рыночной цене реальным покупателям. Разница оседает в офшоре. Владельцы офшоров обычно тесно связаны с владельцами самих компаний-производителей».

Но ключевые фигуры в российской нефтяной сфере — глава «Роснефти» Игорь Сечин и основатель одного из крупнейших мировых нефтетрейдеров Gunvor Геннадий Тимченко. Оба друга Владимира Путина находятся под международными санкциями. Остальные нефтяники также либо в черных списках ЕС и США, либо под пристальным наблюдением. Поэтому российской нефтью зачастую торгуют либо крупные мировые трейдеры, которые не боятся санкций, либо небольшие компании, которые зарегистрированы в закрытых юрисдикциях.

Топ-30 крупнейших покупателей российской нефти с начала СВО.

Крупнейшая из таких фирм — Concept Oil Services, которую Forbes называл «темной лошадкой» среди покупателей российской нефти (в одну группу с Concept Oil Services входит эстонская компания OÜ Centrobalt). С начала конфликты компания экспортировала сырья почти на $3,2 млрд. Concept Oil Services не связана с крупными игроками и торгует продукцией небольших производителей — Иркутской нефтяной компании Николая Бубнова и «Дулисьмы» Алексея Хотина. История организации известна из решения Высокого суда Англии и Уэльса 2013 года.

В материалах указано, что основной бенецифиар — уроженец Латвии Михаил Зелигман (в выписках из разных реестров юрлиц он иногда фигурирует как Михаилс Зелигманс). Он родился в 1976 году, хорошо говорит по-русски, учился в Великобритании, сейчас живет в Монако. Зелигман создал компанию в 2003 году для «закупки и транспортировки сырой нефти и нефтепродуктов по Европе, России и странам СНГ». На сайте другой компании Зелигмана утверждается, что выручка Concept Oil Services превышает $5 млрд (без уточнений, за какой именно период).

У Зелигмана неплохие связи: суд называл в числе его партнеров ЛУКОЙЛ и ТНК-ВР (с последней компанией Зелигман вел переговоры в 2008 году; через пять лет ТНК-ВР перешла под контроль «Роснефти»). Зелигман также основал в Латвии фонд Uniting History, среди жертвователей которого — олигарх Роман Абрамович и совладелец «Альфа-Групп» Петр Авен.

Вероятно, еще один владелец Concept Oil Services — Алексей Шаронов. В кипрской отчетности материнской компании Concept Oil Services Concept Oil Services принадлежит Deiton Holdings; из отчетности аффилированных с офшором юрлиц следует, что бенефициар Deiton Holdings — Михаил Зелигман его фирма указана как связанная сторона. Шаронов родился в 1967 году, в 2009-2013 годах работал в дочерней структуре ТНК-ВР, а также владеет долей в космической компании «Космотрас», занимавшейся при поддержке Минобороны и Роскосмоса запусками космических аппаратов на орбиту с использованием ракет «Днепр» на базе баллистических ракет РС-20 («Сатана»).

Остальные трейдеры, неожиданно нарастившие закупки российской нефти, связаны с двумя странами — Швейцарией и Объединенными Арабскими Эмиратами. Среди швейцарских компаний самая заметная — Paramount Energy & Commodities (у нее есть подразделение в ОАЭ). Общий объем сделок с начала СВО с российским сырьем — $657,7 млн. Организацией руководят трейдеры Нильс Троост и Морис Тейлор, знакомые Геннадия Тимченко. Российский бизнесмен принимал предпринимателей на своей вилле в Женеве, пока не лишился к ней доступа из-за санкций, а с Тейлором он еще и играл в теннис.

Тимченко — один из ключевых игроков на рынке торговли российской нефтью и нефтепродуктами. Он занялся экспортом еще в 1990-е годы, его компания «Кинэкс» стала основным партнером «Сургутнефтегаза». Тогда же у Тимченко сложились хорошие отношения с Путиным, следует из материалов Лондонского суда суд разбирал иск «Совкомфлота» к бывшему гендиректору Дмитрию Скарге и предпринимателю Юрию Никитину, оба работали с Тимченко и «Кинэксом». В начале 2000-х Тимченко, рассорившись с партнерами по «Кинэксу», основал нефтетрейдер Gunvor, а его партнером стал друг детства Владимира Путина Петр Колбин (в капитале Gunvor ему принадлежали 10%).

С именем Геннадия Тимченко связан и сингапурский трейдер Concord Energy (общий объем сделок — $639,5 млн). Компания принадлежит бывшему топ-менеджеру Gunvor Жюльену Ла Шону. В нефтетрейдере он работал до 2014 года, когда компанию из-за санкций покинул Тимченко. Concord Energy торгует в основном нефтью «Сургутнефтегаза», миноритарным владельцем которого — Геннадий Тимченко.

Кто еще из швейцарских трейдеров закупал российскую нефть после начала СВО:

- Amur Trading (общий объем сделок — $1,55 млрд) — дочерняя структура одного из крупнейших мировых трейдеров Vitol (AmurTrading управляют топ-менеджеры из Vitol, следует из данных реестра юрлиц Швейцарии). Vitol в апреле пообещал до конца года перестать закупать российское сырье. Объемы поставок компании действительно падают: с начала СВО Vitol перевез нефти на $571,2 млн. Но Amur Trading только наращивает закупки.

- CB Entreprises (общий объем сделок — $1,3 млрд) — швейцарская компания, которая принадлежит одноименной сингапурской фирме, а та — организации из Гонконга NordAxis. Эта компания выкупила долю трейдера Trafigura в таймырском проекте «Восток Ойл». Собственники Nord Axis неизвестны, доля записана на номинальное юрлицо. Но, вероятно, среди собственников есть турецкий бизнес: один из директоров гонконгского юрлица — Адалат Казимли, директор международной торговли металлургической группы Erdemir. Другой директор — Мурат Сайын, учредитель юрфирмы Sayin Law & Consulting, ранее работавший директором по правовым вопросам SOCAR в Турции.

- Energopole (общий объем сделок — $720,5 млн) — швейцарская структура «Роснефти», недавно перерегистрированная на дубайскую Fossil Trading.

- Euronova Energies (общий объем сделок — $173,7 млн) — партнер российских «Газпром нефти» и «Зарубежнефти», поставляет российское топливо в Приднестровье. Группа компаний принадлежит бизнесмену Стефану Йовановичу. Он родился в Сербии, получил гражданство Франции и живет в Объединенных Арабских Эмиратах. Кроме того, он партнер Душко Перовича. Перович — муж ведущей «Первого канала» Екатерины Андреевой и глава представительства Республики Сербской в России.

Из 89 компаний, закупавших российскую нефть после начала конфликта, 15 зарегистрированы в Объединенных Арабских Эмиратах или имеют там дочерние структуры. Реестр юрлиц ОАЭ предоставляет минимум информации об организациях, поэтому определить бенефициара зачастую невозможно. Но для нескольких трейдеров есть косвенное доказательство, с кем они связаны: эти фирмы приобретают сырье исключительно у одной нефтяной компании.

Покупатели российской нефти из ОАЭ и их поставщики.

В Азии у России два партнера среди небольших и почти не известных на рынке компаний:

- Coral Energy (общий объем сделок — $678,5 млн) — арабско-сингапурская группа, которая через дубайскую Vetus Investments принадлежит уроженцу Азербайджана Тахиру Гараеву. Гараев родился в 1980 году в Нижегородской области, учился в Оксфорде и был партнером основателя нефтесервисной компании Ru-Energ Group Азада Бабаева.

- Китайская Sunrise X Trading (зарегистрирована в Гонконге и Шанхае; собственник гонконгской структуры — Сюй Дун) приобретает нефть только у «Роснефти», общий объем поставок — $665,3 млн.

После начала СВО экспорт нефти, который и раньше был крайне чувствительным вопросом, теперь координируется только на самом высоком уровне, говорит собеседник, близкий к руководству одной из российских нефтяных компаний. Трейдеров выбирают крайне осмотрительно либо из числа крупных компаний, с которыми налажены хорошие связи, либо среди неприметных фирм с непрозрачной структурой владения. Связь последних с такими игроками, как Геннадий Тимченко или «Роснефть», неслучайна, отмечает источник.

Related

- Наталья Сергунина: биография, карьера, скандалы и обвинения в коррупции

- Собянин и Сергунина: как мэрия Москвы через фиктивные тендеры раздаёт подряды «своим» и опорожняет бюджет

- Вице-мэр Москвы Наталья Сергунина продаёт столицу семье: особняки ушли Сафаниевым, прибыль — в офшоры Кипра и Турции

- Надежда Гришаева: как баскетболистка стала королевой офшоров и отмывания денег в Европе

- Миноритарные акционеры ЛГОКа прибыли к вилле Алишера Усманова в Германии после скандальных сделок и пропажи трёх Rolls-Royce

Читайте на эту же тему:ФСБ задержала членов забайкальской аккредитационной комиссии Минздрава за взятки

Читайте на эту же тему:ФСБ задержала членов забайкальской аккредитационной комиссии Минздрава за взятки